Op 5 november gaan miljoenen Amerikanen naar de stembus om voor de komende vier jaar een nieuwe president te kiezen. Afgaande op de meest recente peilingen van 538 belooft het een nek-aan-nekrace te worden tussen de Republikeinse kandidaat Donald Trump en de kandidaat voor de Democraten Kamala Harris. Hoewel de meeste aandacht uiteraard uitgaat naar de presidentskandidaten zelf, bepaalt de verkiezingsuitslag ook de samenstelling van het Huis van Afgevaardigden, waar momenteel de Republikeinen de meeste zetels hebben, en voor een derde de samenstelling van de Senaat, waar juist sprake is van een meerderheid voor de Democraten. De beleidskoers die de gekozen president kan varen, hangt dan ook in belangrijke mate af van de uiteindelijke samenstelling van het Congres.

Die beleidskoers van beide kandidaten verschilt aanzienlijk. Niet alleen op gebied van binnenlandse aangelegenheden – zoals de fiscaliteit, sociale zekerheid, immigratie, zorg of de woningmarkt – zijn de verschillen levensgroot, maar ook als het gaat om het buitenlandbeleid. Trump heeft tijdens de campagne al verschillende malen aangegeven een hoger algemeen invoertarief te willen instellen van 10% op buitenlandse goederen, met tarieven tot wel 60% op goederen afkomstig uit China. Harris ziet echter weinig brood in hogere handelstarieven en onderstreept het inflatoire effect ervan, al draait ze het protectionistisch beleid uit de eerste ambtstermijn van Trump, dat nog altijd van kracht is, waarschijnlijk niet terug. Wanneer Harris wint, hoeven we dus ook geen sterke impuls te verwachten voor de wereldhandel.

Een ding is zeker: degene die na de verkiezingen the Oval Office betrekt, heeft direct invloed op het reilen en zeilen van de wereldhandel en bepaalt daarmee ook gedeeltelijk de economische koers van Nederland als kleine, open economie. In deze publicatie zetten we uiteen hoe groot de economische effecten voor Nederland zijn van het door Trump beoogde agressievere, protectionistische handelsbeleid ten opzichte van de gematigdere koers van Harris.

Handelsbetrekkingen Nederland met de VS

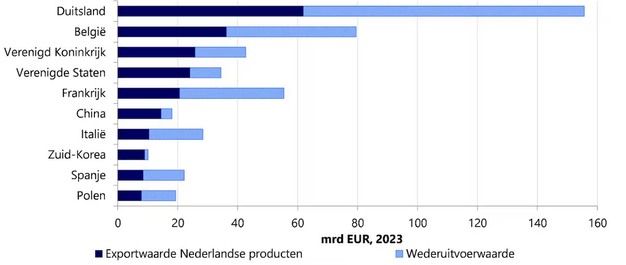

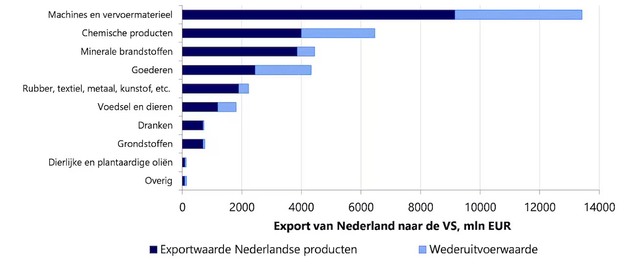

Nederland heeft relatief sterke handelsbetrekkingen met de VS. Gecorrigeerd voor wederuitvoer is de VS de vierde markt als het gaat om de export van Nederlandse goederen in 2023, met een waarde van 24 miljard euro (zie figuur 1). Daarmee is de Amerikaanse markt voor Nederland een belangrijkere exportmarkt dan bijvoorbeeld Frankrijk, Italië, Spanje of China. Nederland exporteert naar de VS vooral machines, chemische producten en minerale brandstoffen (zie figuur 2).

Figuur 1: De VS staat op de vierde plek als exportmarkt van Nederlandse goederen

Figuur 2: Export van Nederlandse producten naar de VS

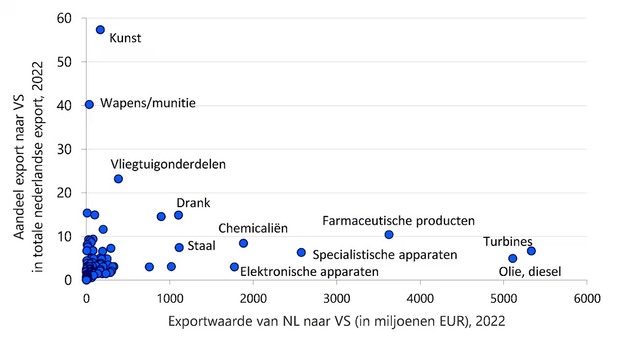

De categorieën in figuur 2 zijn vrij algemeen en achter deze categorieën gaat veel heterogeniteit schuil. Daarom hebben we gebruik gemaakt van de BACI-database om een meer granulair beeld van de Nederlandse export naar de VS te krijgen (zie figuur 3). De BACI-data is gebaseerd op input-outputtabellen voor 200 landen en 5000 producten. Het voordeel van de database is dat deze een symmetrisch beeld oplevert in die zin dat de Amerikaanse import van Nederlandse producten gelijkstaat aan de Nederlandse export naar de VS. Een nadeel van de BACI-database is dat we niet makkelijk kunnen corrigeren voor wederuitvoer.

In figuur 3 staat op de verticale as de Nederlandse exportwaarde in een bepaalde productcategorie in verhouding tot de totale Nederlandse export in die categorie. Ter illustratie: van de totale mondiale Nederlandse vliegtuigonderdelenexport gaat bijna een kwart naar de VS. Op de horizontale as staat de exportwaarde, die weergeeft hoe groot de exportmarkt is voor een specifieke productcategorie. De Nederlandse export van kunst, wapens, vliegtuigonderdelen en drank (onder andere bier) is sterk geconcentreerd richting de Amerikaanse markt. Dat terwijl qua exportmarktomvang chemicaliën, elektronische apparaten, specialistische apparaten, farmaceutische producten, turbines en olie en diesel belangrijk zijn. Ook is het vanuit de kwetsbaarheid voor protectionistisch beleid belangrijk om in het achterhoofd te houden of een product gemakkelijk te substitueren is op de binnenlandse markt zodra er extra tarieven op geheven worden. Dat zal bij homogene producten, zoals drank of bepaalde basischemicaliën, sneller het geval zijn dan bij specifieke niche-onderdelen of unieke eindproducten, zoals specialistische medische apparaten of een EUV-lithografiemachine van ASML.

Figuur 3: Nederlandse export de VS naar type product

De gevolgen van protectionistisch beleid

Importtarieven en andere vormen van protectionisme hebben gevolgen voor het functioneren van de economie. Er zijn enkele voordelen, maar vooral nadelen. Deze komen hieronder in het kort aan de orde. Bijlage 1 bevat een uitgebreidere beschouwing op basis van de economische literatuur.

Een vaak aangehaald nadeel van vrijhandel is dat het ongelijkheid vergroot. De baten komen onevenredig terecht bij mensen met een hoog inkomen, terwijl de kosten (bijvoorbeeld het verdwijnen van bepaalde banen) bij mensen met een laag inkomen neerslaan. Omgekeerd geldt dus dat minder handel door protectionisme de ongelijkheid kan verkleinen. Ook kunnen tarieven nuttig zijn om tijdelijk bepaalde sectoren te helpen of om een gelijk speelveld te creëren voor binnen- en buitenlandse producenten.

Daarnaast beweren voorstanders van importtarieven vaak dat deze de binnenlandse sectoren beschermen, en daarmee zorgen voor een hogere binnenlandse productie en werkgelegenheid. Als extra bonus zouden de tarieven zorgen voor een hogere productiviteitsgroei als deze hoogproductieve sectoren - waarin bijvoorbeeld veel onderzoek en ontwikkeling plaatsvindt - beschermen en laten groeien. Verder is vaak de aanname dat buitenlandse producenten uiteindelijk (een deel van) de rekening betalen door lagere afzetprijzen te rekenen. Ook Donald Trump heeft deze argumenten regelmatig gebezigd.

Voor deze argumenten is echter weinig tot geen empirisch bewijs en er is ook theoretisch heel wat op af te dingen. Binnenlandse sectoren zijn bijvoorbeeld vaak afhankelijk van buitenlandse grondstoffen of halffabricaten, waardoor de importtarieven ook hen treffen. Ook hebben ze vaak last van tegenmaatregelen van getroffen landen.

De stelling dat tarieven voor groei van de gehele economie kunnen zorgen, is ook twijfelachtig. Uiteindelijk wordt deze bepaald door de aanwezige hoeveelheid arbeid en kapitaal in een land en door de stand van de technologie. Daardoor gaat een eventueel hogere productie bedoeld voor binnenlandse consumptie ten koste van productie voor de export.

De stand van de technologie heeft te lijden onder protectionisme. Importtarieven en non-tarifaire barrières zetten een rem op de handel tussen landen. Handel is echter een belangrijk kanaal om te profiteren van in het buitenland ontwikkelde kennis (kennis-spillovers). Daarnaast kan handel zorgen voor internationale concurrentiedruk, wat mogelijk een prikkel geeft aan binnenlandse bedrijven om kosten te reduceren of te investeren in innovatie om zo de grotere concurrentie aan te kunnen.

Tot slot is er weinig reden om te veronderstellen dat buitenlandse producenten de rekening van de hogere tarieven zullen betalen. De internationale goederenmarkt is zeer competitief, waardoor tarieven nauwelijks invloed hebben op de afzetprijzen (exclusief het tarief) van producenten. Dat betekent dat de consument – of een bedrijf als het een halffabricaat betreft – uiteindelijk de rekening betaalt.

De hierboven genoemde voordelen van protectionisme zijn niet of nauwelijks van toepassing op de scenario's die we in deze studie analyseren, terwijl de nadelen zich wel laten gelden. Onder de streep komt het er dus op neer dat binnenlandse actoren (consumenten en bedrijven) ofwel een deel van de hogere importtarieven zelf betalen óf duurdere en/of kwalitatief minder goede binnenlandse goederen kopen in plaats van het buitenlandse alternatief. Uiteindelijk maakt dit een economie minder efficiënt en verlaagt het de financiële welvaart.

Methode en scenario's

In deze studie gebruiken we de tarievenvariant van het mondiale macro-economische model NiGEM om de effecten van de mogelijke nieuwe handelstarieven te kwantificeren. Bovendien houden we rekening met dynamische productiviteitseffecten van lagere handel die we kunnen doorrekenen met het endogene groeimodel van RaboResearch voor de Nederlandse economie. Zie voor meer toelichting bijlage 2 bij deze publicatie.

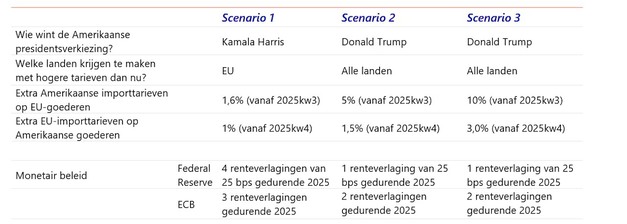

Ze bespreken in het restant van dit rapport drie scenario's:

- Scenario 1: Kamala Harris wint de verkiezingen en voert in 2025 importtarieven in op een beperkt aantal goederen vanuit de EU. Het gemiddelde extra tarief over de VS-import vanuit de EU is 1,6%.

- Scenario 2: Donald Trump wint de Amerikaanse verkiezingen en voert in 2025 een extra universeel invoertarief in van 5%.

- Scenario 3: Donald Trump wint de Amerikaanse verkiezingen en voert in 2025 een extra universeel invoertarief in van 10%.

Alle genoemde tarieven komen bovenop al bestaande tarieven.

Scenario 1: Harris wint

Kamala Harris heeft geen universeel tarief aangekondigd tijdens de verkiezingscampagne. Toch betekent winst voor haar niet dat het Amerikaanse protectionistische beleid daarmee verdwijnt en dat we een opleving van de vrijhandel kunnen verwachten. De tarieven die in de eerste termijn van Donald Trump zijn ingevoerd, zijn niet teruggedraaid door de huidige president Joe Biden. We gaan ervan uit dat ook onder Harris deze protectionistische maatregelen van kracht blijven. Er is in de VS immers een breed draagvlak voor een agressieve koers op het gebied van de handel met China. We verwachten zelfs dat Harris halverwege 2025 extra importtarieven heft op een beperkt aantal goederen vanuit de EU. Deze hebben vooral als doel om de klimaatdoelen in de VS te halen.

Deze set aan aannames leidt tot een gemiddeld importtarief van 1,6% over alle goederen die de VS vanuit de EU importeert, bovenop de huidige geldende importtarieven. Omdat de tarieven niet gelden voor diensten, komt het gemiddelde tarief over de totale import vanuit de EU uit op 1,2%. Als reactie heft de EU hierop een gemiddeld tarief van 1,0% over alle goederen die vanuit de VS worden geïmporteerd (gemiddeld 0,8% over alle importen). Dit tarief wordt een kwartaal later ingevoerd (2025kw4).

Aangezien het opwaartse effect op inflatie beperkt is, nemen we in het Harris-scenario aan dat de centrale banken gedurende 2025 renteverlagingen blijven doorvoeren. De Federal Reserve verlaagt de rente vier keer met 25 basispunten; de ECB drie keer.

Scenario 2: Trump wint en voert een universeel importtarief in van 5%

Donald Trump heeft aangekondigd een universeel tarief van 10% te willen invoeren op alle importgoederen. Voor Chinese goederen zou zelfs een tarief van 60% gaan gelden. In dit scenario gaan we ervan uit dat deze percentages uiteindelijk lager uitvallen. Trump gebruikt vaak ferme taal om zichzelf een gunstige positie aan de onderhandelingstafel te verschaffen, maar deinst er ook niet voor terug om wel de daad bij het woord te voegen, zij het in afgezwakte vorm. We gaan in het 'milde' Trump-scenario uit van een tarief van 5% op alle goederen die de VS importeert. Vertaald naar totale importen (inclusief diensten) komt het tarief voor importen vanuit de EU in dat geval uit op 3,8%, vanuit China op 5% en vanuit de rest van de wereld op 4,1%. We gaan ervan uit dat deze tarieven in het derde kwartaal van 2025 van kracht worden.[1]

De EU reageert een kwartaal later met hogere tarieven op de import van Amerikaanse goederen, al gaan we wel uit van een niet-proportionele reactie. Ook toen Trump in 2018 hogere tarieven ging heffen op de invoer van Europees staal en aluminium was de reactie van de EU niet-proportioneel. De EU is daarnaast erg afhankelijk van de VS als het gaat om bepaalde goederen, zoals bijvoorbeeld vloeibaar gas en hightechproducten, waardoor een hoog tarief vooral ook pijnlijk is voor de EU zelf. We nemen aan dat het gemiddelde EU-tarief over alle importen vanuit de VS uitkomt op 1,5%.

De tarieven drijven in dit scenario wel de inflatie op, waardoor de Federal Reserve slechts één renteverlaging doorvoert gedurende 2025; drie minder dan in het Harris-scenario (scenario 1). De ECB voert twee renteverlagingen door; één minder dan in scenario 1. Het verschil tussen de scenario's is in de VS groter, omdat ook het effect op de inflatie in de VS groter is dan in de EU.

Scenario 3: Trump wint en voert een universeel importtarief in van 10%

Dit scenario is een zwaardere variant van scenario 2. Trump voert hierin, zoals hij heeft gedreigd, daadwerkelijk een universeel tarief in van 10% op goederen. Dit betekent dat ook alle andere tarieven twee keer zo hoog zijn als in scenario 2. Het monetaire beleid is gelijk aan scenario 2.

Tabel 1: Aannames in de drie scenario's

Economische gevolgen in de drie scenario's

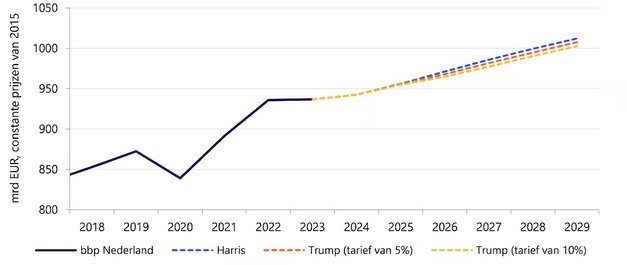

Als Trump de presidentsverkiezingen wint en een scherpere protectionistische koers gaat varen, heeft dat via diverse kanalen een negatief effect op de Nederlandse economie. Vergeleken met scenario 1 (winst Harris) blijkt uit onze berekeningen dat de Nederlandse economie op lange termijn 0,4% kleiner is in een het scenario waarin Trump een universeel tarief van 5% invoert (scenario 2) en 0,9% wanneer hij een tarief van 10% invoert (scenario 3) (zie figuur 4). De berekende economische schade lijkt relatief beperkt, maar omgerekend gaat het wel om respectievelijk 5 en 10 miljard euro aan misgelopen financiële welvaart in de Trump-scenario's, ofwel respectievelijk 250 euro en 500 euro per Nederlander per jaar.

Figuur 4: Meer protectionisme zorgt voor lager Nederlands bbp

De economische schade in de Trump-scenario's vergeleken met het Harris-scenario valt uiteen in een aantal delen: 1) hogere inflatie en daarmee een lagere consumptie van huishoudens, 2) lagere private investeringen en 3) lagere handelsvolumes.

Inflatie en consumptie van huishoudens

In de Trump-scenario's lopen de consumentenprijzen in Nederland de komende jaren harder op dan in het Harris-scenario. Dit komt ten eerste omdat de EU als vergelding op de protectionistische maatregelen van Trump ook zelf hogere tarieven heft op de import van Amerikaanse producten. De EU denkt momenteel al na over een mogelijk vergeldingspakket (zie dit artikel van Politico), zeker omdat men in Brussel heeft geleerd dat Trump niet alleen dreigt met maatregelen, maar de daad ook bij het woord voegt. De EU werd in de eerste termijn van Trump in maart 2018 behoorlijk verrast door de hogere Amerikaanse tarieven op de import van Europees staal en aluminium, waardoor het uiteindelijk nog maanden duurde voordat de EU zelf kwam met tarieven op iconische Amerikaanse producten, zoals bourbon, spijkerbroeken en motoren van Harley-Davidson.

Ten tweede loopt de inflatie in Nederland op doordat de - vanwege de hogere importtarieven - gestegen inflatie in de VS zorgt voor hogere exportprijzen van Amerikaanse exporteurs. Zoals we eerder al aangaven, zorgen tarieven via hogere prijzen van grondstoffen en halffabricaten immers ook voor hogere kosten voor Amerikaanse producenten die dit (deels) weer doorprijzen aan afnemers.

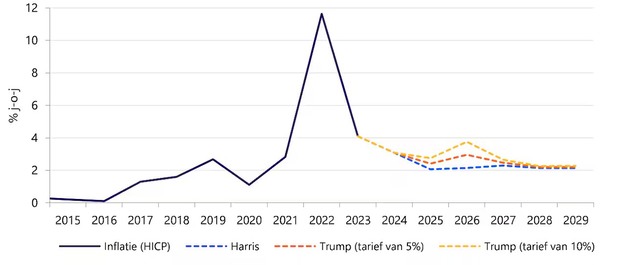

Uiteindelijk piekt de Nederlandse inflatie in 2026 in het milde Trump-scenario rond de 3%, terwijl deze in het zware Trump-scenario zelfs uitkomt uit op 3,8% (zie figuur 5). In het Harris-scenario verwachten we dat de inflatie de komende jaren rond de ECB-doelstelling van 2% schommelt.

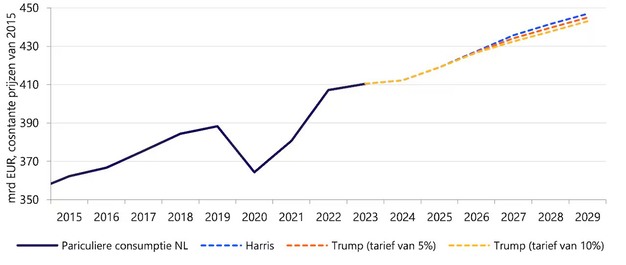

We gaan ervan uit dat de loonontwikkeling in de Trump-scenario's op korte termijn de hogere inflatie niet volledig compenseert, waardoor de koopkracht van huishoudens verslechtert. Dit heeft negatieve effecten op de consumptie van huishoudens. Deze is op de lange termijn 2 miljard (milde scenario) tot 4 miljard (zware scenario) lager dan in het Harris-scenario (zie figuur 6).

Figuur 5: Nederlandse inflatie kan in 2026 pieken tot 3,8%

Figuur 6: Particuliere consumptie is lager in Trump-scenario's

Private investeringen en handel

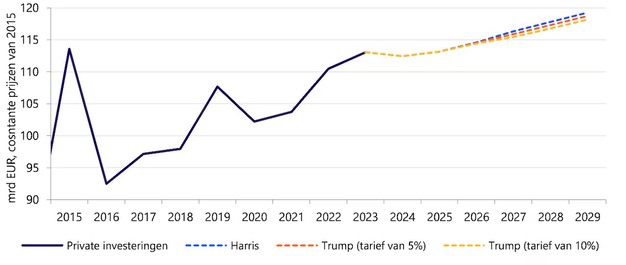

Tot slot staan de bedrijfsinvesteringen en het handelsvolume in Nederland en elders bij toenemend protectionisme onder druk. Nederlandse bedrijven, waarvoor de VS een belangrijke afzetmarkt is, hebben een kleinere prikkel om te investeren door grotere handelsbelemmeringen, een lagere afzet en minder winstperspectief (zie figuur 7).

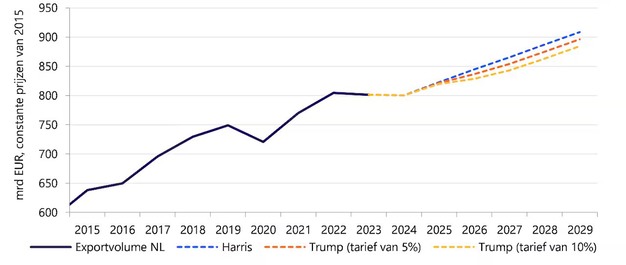

De Nederlandse uitvoer ligt in de Trump-scenario's op de lange termijn respectievelijk 1,3% tot 2,7% lager dan in het Harris-scenario, wat neerkomt op een exportvolume dat 12 tot 24 miljard euro lager is (zie figuur 8). Minder handel heeft via lagere internationale kennis-spillovers en internationale concurrentie ook een negatieve invloed op de Nederlandse productiviteitsontwikkeling. Deze effecten zijn meegenomen in bovenstaande analyse.

Figuur 7: Private investeringen blijven achter in Trump-scenario's

Figuur 8: Exportvolumes krijgen een tik in Trump-scenario's

Conclusies

In het verleden is al vaak gebleken dat importtarieven slecht zijn voor de economische welvaart. Economieën worden minder productief en bedrijven en consumenten hebben minder keuze. Hoewel er ook voordelen zijn van protectionistisch beleid, overheersen de nadelen. Dat geldt ook voor de scenario's die we in deze studie analyseren. De economische gevolgen voor Nederland van de veronderstelde Harris-tarieven (en de reactie daarop vanuit de EU) zijn klein, omdat de tarieven laag blijven. Dat geldt niet voor de beide Trump-scenario's, waarin de inflatie substantieel toeneemt en de consumptie van huishoudens, investeringen en de internationale handel merkbaar lager uitkomen.

Als Trump de presidentsverkiezing wint, is het vanuit Nederlands (en EU-)oogpunt om deze reden verstandig om de onderhandelingstafel te prefereren boven een handelsoorlog. Dat is uiteindelijk voor iedereen beter. Mocht dat niet haalbaar zijn, dan is het vooral zaak om slim terug te slaan, zodat de economische impact voor Europa beperkt blijft. Ook als Harris wint, is het van belang de voordelen van handel te blijven benadrukken.

Bron: ING